一、本质

收益与成本的博弈,涉及到信用期间和折扣条件两个方面。

二、信用期间

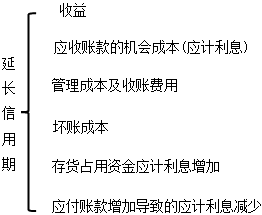

【因素一】延长信用期:会使销售额增加,产生有利影响;应收账款、收账费用和坏账损失增加,会产生不利影响。

【结论】当前者大于后者时,可以延长信用期,否则不宜延长。如果缩短信用期,情况与此相反。

(1)收益(延长信用期间的收益)

收益的增加 =销售量的增加×单位边际贡献

=销售量的增加×(单价-单位变动成本)

【提示】如果突破了固定成本的相关范围,此时需要考虑固定成本的增加问题。在计算信用成本税前收益的时候,需要扣除增加的固定成本。

(2)应收账款的机会成本

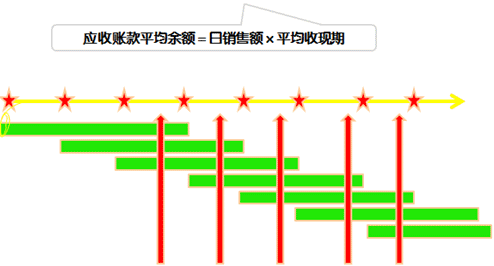

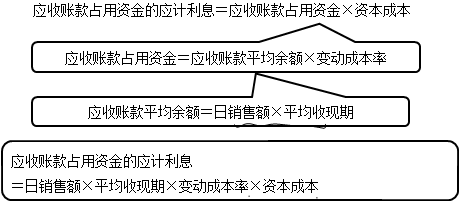

应收账款占用资金的应计利息=应收账款占用资金×资本成本

应收账款占用资金的应计利息增加

=新信用政策占用资金的应计利息-原信用政策占用资金的应计利息

【提示】赊销业务所需的资金,是应收账款平均余额中的变动成本部分,因为应收账款中包括固定成本、变动成本和利润,固定成本在相关的业务量范围内是不变的(与决策无关),利润没有占用企业的资金,只有应收账款中的变动成本才占用企业资金。

【提示】平均收现期(周转天数)的确定:如果题中没有给出平均收现期,没有现金折扣条件的情况下,以信用期作为平均收现期;有现金折扣条件的情况下,则用加权平均数作为平均收账天数。

【提示】日销售额的确定:用未扣除现金折扣的年赊销额除以一年的天数得到。即不考虑现金折扣因素。

(3)管理成本及收账费用

企业对应收账款进行管理而耗费的开支。

包括对客户的信用状况调查费用、收账费用和其他费用。

(4)坏账成本

应收账款基于商业信用而产生,存在无法收回的可能性,由此而给应收账款持有企业带来的损失,即为坏账成本。

坏账成本 = 赊销额 × 预计坏账损失率

(5)存货占用资金应计利息增加

存货占用资金应计利息增加 = 存货增加量 × 单位变动成本 × 资金成本

(6)应付账款增加导致的应计利息减少(增加成本的抵减项)

应付账款增加导致的应计利息减少 =应付账款平均余额增加×资金成本

【例】A企业是一家从事商品批发的企业,产品的单价为100元,变动成本率为70%,一直采用赊销方式销售产品,信用条件为N/45。如果继续采用N/45的信用条件,预计2016年的赊销收入净额为1600万元,坏账损失为30万元,收账费用为18万元,平均存货水平为10000件。为扩大产品的销售量,A公司拟将信用条件变更为(2/10,1/20,n/30),在其他条件不变的情况下,预计2016年赊销收入净额为1800万元,坏账损失为36万元,收账费用为25万元,平均存货水平11000件。如果采用新信用政策,估计会有20%的顾客(按销售量计算,下同)在10天内付款、30%的顾客在20天内付款,其余的顾客在30天内付款。

假设等风险投资的最低报酬率为10%;一年按360天计算。

【要求】

(1)计算信用条件改变后A企业收益的增加额。

(3)计算改变信用政策后应收账款占用资金应计利息的增加;

(3)试为该企业作出信用政策是否改变的决策。

『答案解析』

(1)收益增加 =(1800-1600)×(1-70%)=60(万元)

(2)原信用政策下:应收账款占用资金应计利息 =1600/360×45×70%×10%=14(万元)

新信用政策下:平均收现期=10×20%+20×30%+30×50%=23(天);

应收账款占用资金应计利息=1800/360×23×70%×10%=8.05(万元)

(3)改变信用政策后应收账款占用资金应计利息增加 =8.05-14=-5.95(万元)

单位变动成本=100×70%=70(元)

改变信用政策后存货占用资金应计利息增加=(11000-10000)×70×10%=7000(元)=0.7(万元)

改变信用政策后收账费用增加=25-18=7(万元)

改变信用政策后坏账损失增加=36-30=6(万元)

改变信用政策后现金折扣成本增加=1800×20%×2%+1800×30%×1%=12.6(万元)

改变信用政策后税前收益的增加 =60-(-5.95)-0.7-7-6-12.6=39.65(万元)

由于改变信用政策后增加了企业的税前收益,因此,企业应该采用新信用政策