-

1.1前 言

-

1.2第一章 导 论

-

1.2.1学习目标

-

1.2.2第一节 宏观经济学的涵义

-

1.2.2.1一、宏观经济学的研究对象

-

1.2.2.2二、宏观经济学的理论体系

-

1.2.3第二节 宏观经济学的一些基本概念

-

1.2.3.1一、国内生产总值

-

1.2.3.2二、通货膨胀和通货紧缩

-

1.2.3.3三、失业和失业率

-

1.2.4第三节 学习和研究宏观经济学的意义

-

1.2.4.1一、从微观到宏观

-

1.2.4.2二、宏观经济学与个人职业生涯发展和企业经营管理

-

1.3第二章 国民收入核算

-

1.3.1学习目标

-

1.3.2第一节 国内生产总值

-

1.3.2.1一、国内生产总值的定义

-

1.3.2.2二、名义GDP和实际GDP

-

1.3.2.3三、最终产品和中间产品

-

1.3.2.4四、存量和流量

-

1.3.2.5五、当前生产和销售

-

1.3.2.6六、国内生产总值和国民生产总值

-

1.3.2.7七、市场活动与非市场活动

-

1.3.2.8八、国内生产总值指标存在的若干问题

-

1.3.3第二节 国内生产总值核算的基本方法

-

1.3.3.1一、总产出、总收入与总支出

-

1.3.3.2二、收入法

-

1.3.3.3三、支出法

-

1.3.4第三节 国民经济中的其他主要经济总量指标

-

1.3.4.1一、国民生产总值

-

1.3.4.2二、国内生产净值

-

1.3.4.3三、国民生产净值

-

1.3.4.4四、国民收入

-

1.3.4.5五、个人收入

-

1.3.4.6六、个人可支配收入

-

1.3.5第四节 国民收入核算中的恒等关系

-

1.3.5.1一、两部门经济中的储蓄投资恒等式

-

1.3.5.2二、三部门经济中的储蓄投资恒等式

-

1.3.5.3三、四部门经济中的储蓄投资恒等式

-

1.4第三章 消费和储蓄理论

-

1.4.1学习目标

-

1.4.2第一节 消费和消费函数

-

1.4.2.1一、消费支出及其影响因素

-

1.4.2.2二、消费函数

-

1.4.2.3三、国民消费函数

-

1.4.3第二节 储蓄和储蓄函数

-

1.4.3.1一、储蓄函数

-

1.4.3.2二、消费函数和储蓄函数的关系

-

1.4.4第三节 现代消费理论及其发展

-

1.4.4.1一、相对收入假说

-

1.4.4.2二、持久收入假说

-

1.4.4.3三、生命周期假说

-

1.5第四章 投资理论

-

1.5.1学习目标

-

1.5.2第一节 概 述

-

1.5.2.1一、宏观经济学中的投资概念

-

1.5.2.2二、决定投资的主要因素

-

1.5.3第二节 资本边际效率与投资的决定

-

1.5.3.1一、资本的未来收益贴现率与资产的现值

-

1.5.3.2二、资本边际效率

-

1.5.3.3三、投资函数

-

1.5.4第三节 投资的加速原理

-

1.5.4.1一、资本—产出比率

-

1.5.4.2二、加速原理

-

1.5.5第四节 固定资产投资和存货投资

-

1.5.5.1一、固定资产投资的新古典模型

-

1.5.5.2二、存货投资

-

1.6第五章 国民收入决定的收入支出模型

-

1.6.1学习目标

-

1.6.2第一节 总需求与均衡产出和均衡收入

-

1.6.2.1一、国民经济中的总需求

-

1.6.2.2二、国民经济的均衡条件

-

1.6.3第二节 两部门经济的收入支出模型

-

1.6.3.1一、消费函数与均衡国民收入

-

1.6.3.2二、投资、储蓄和均衡国民收入

-

1.6.3.3三、两部门经济中均衡的比较静态分析

-

1.6.4第三节 乘数理论

-

1.6.4.1一、国民收入决定的动态分析

-

1.6.4.2二、乘数的含义

-

1.6.4.3三、乘数的数学推导和图解

-

1.6.5第四节 三部门和四部门经济的收入支出模型

-

1.6.5.1一、引入政府部门

-

1.6.5.2二、三部门经济的收入支出模型

-

1.6.5.3三、三部门经济中的乘数

-

1.6.5.4四、四部门经济的收入支出模型

-

1.7第六章 货币需求和货币供给

-

1.7.1学习目标

-

1.7.2第一节 货币的性质和发展

-

1.7.2.1一、货币的性质

-

1.7.2.2二、货币的发展

-

1.7.2.3三、现代货币层次

-

1.7.3第二节 银行体系与货币创造

-

1.7.3.1一、银行体系

-

1.7.3.2二、存款创造与货币供给

-

1.7.4第三节 货币需求

-

1.7.4.1一、货币需求和货币需求动机

-

1.7.4.2二、影响货币需求的因素

-

1.7.4.3三、货币需求函数

-

1.7.5第四节 货币市场均衡

-

1.7.5.1一、均衡利率的决定

-

1.7.5.2二、均衡利率和均衡货币量的变动

-

1.8第七章 扩展的凯恩斯宏观经济模型:IS‐LM模型

-

1.8.1学习目标

-

1.8.2第一节 产品市场均衡

-

1.8.2.1一、产品市场均衡曲线的推导

-

1.8.2.2二、犐犛曲线的特征

-

1.8.2.3三、产品市场的失衡

-

1.8.3第二节 货币市场的均衡

-

1.8.3.1一、货币市场均衡曲线的推导

-

1.8.3.2二、LM曲线的特征

-

1.8.3.3三、货币市场的失衡

-

1.8.4第三节 产品市场与货币市场的一般均衡

-

1.8.4.1一、均衡利率和均衡收入的决定

-

1.8.4.2二、市场均衡的比较静态分析

-

1.8.4.3三、IS‐LM模型的政策含义

-

1.9第八章 国民收入决定的AD‐AS模型

-

1.9.1学习目标

-

1.9.2第一节 总需求曲线

-

1.9.2.1一、总需求曲线的推导

-

1.9.2.2二、总需求曲线的特征

-

1.9.3第二节 总供给曲线

-

1.9.3.1一、劳动力市场均衡与总供给

-

1.9.3.2二、总供给曲线的推导

-

1.9.3.3三、凯恩斯主义总供给函数

-

1.9.3.4四、古典学派总供给函数

-

1.9.4第三节 总供求模型

-

1.9.4.1一、古典学派总供求模型

-

1.9.4.2二、凯恩斯主义总供求模型

-

1.9.4.3三、总供求模型的政策含义

-

1.10第九章 宏观经济的主要问题:通货膨胀和失业

-

1.10.1学习目标

-

1.10.2第一节 通货膨胀

-

1.10.2.1一、通货膨胀的定义与衡量

-

1.10.2.2二、通货膨胀的类型

-

1.10.2.3三、通货膨胀的成因

-

1.10.2.4四、通货膨胀的成本

-

1.10.2.5五、通货膨胀的经济效应

-

1.10.2.6六、通货膨胀的治理对策

-

1.10.3第二节 失业及其对国民经济的影响

-

1.10.3.1一、失业及其类型

-

1.10.3.2二、失业的成本和奥肯定律

-

1.10.3.3三、自然失业率及其决定因素

-

1.10.4第三节 通货膨胀和失业的替代关系

-

1.10.4.1一、菲利普斯曲线

-

1.10.4.2二、预期和菲利普斯曲线

-

1.10.4.3三、长期菲利普斯曲线

-

1.11第十章 宏观经济政策的原理和运用

-

1.11.1学习目标

-

1.11.2第一节 财政政策

-

1.11.2.1一、财政政策工具

-

1.11.2.2二、自动稳定器

-

1.11.2.3三、挤出效应

-

1.11.2.4四、财政政策的限制

-

1.11.3第二节 货币政策

-

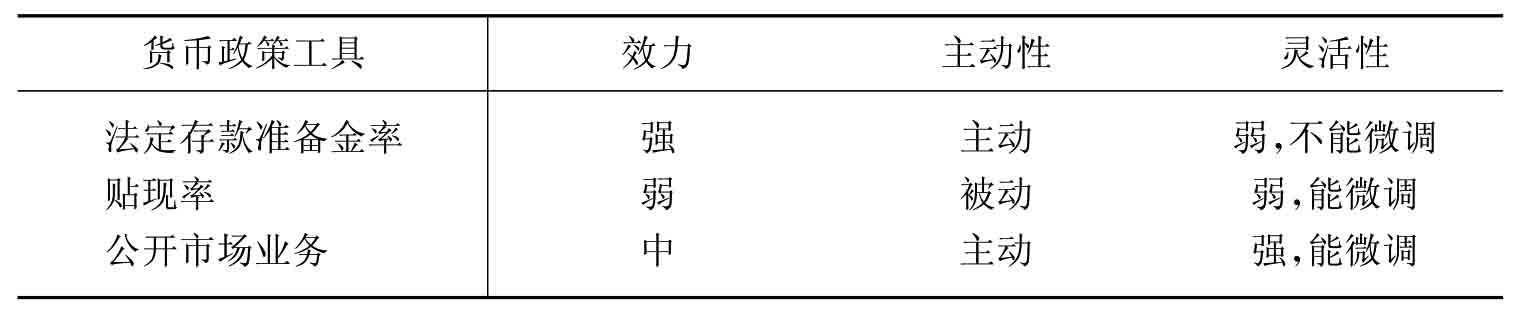

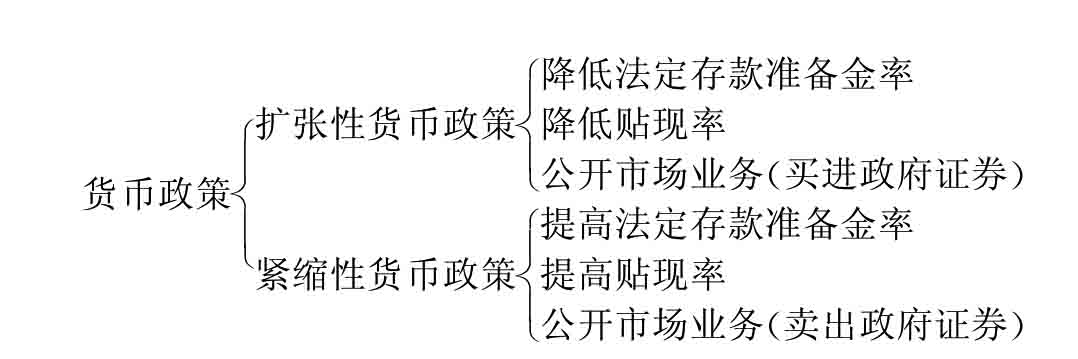

1.11.3.1一、货币政策工具

-

1.11.3.2二、货币政策的传导机制

-

1.11.3.3三、货币政策效果

-

1.11.3.4四、货币政策的限制

-

1.12第十一章 经济周期波动

-

1.12.1学习目标

-

1.12.2第一节 经济周期概述

-

1.12.2.1一、经济周期的定义和阶段

-

1.12.2.2二、经济周期的类型

-

1.12.3第二节 经济周期的基本理论

-

1.12.3.1一、经济周期理论的分类

-

1.12.3.2二、单一因素周期理论

-

1.12.3.3三、实业周期理论

-

1.12.3.4四、储蓄投资过程周期理论

-

1.12.3.5五、新古典主义周期理论

-

1.12.4第三节 卡尔多经济周期模型

-

1.12.4.1一、投资函数和储蓄函数的扩展分析

-

1.12.4.2二、投资和储蓄的多重均衡

-

1.12.4.3三、经济周期模型

-

1.12.5第四节 乘数-加速数相互作用模型

-

1.12.5.1一、模型框架

-

1.12.5.2二、国民收入的动态变化

-

1.13第十二章 宏观经济的长期增长

-

1.13.1学习目标

-

1.13.2第一节 经济增长概述

-

1.13.2.1一、经济增长和经济发展的含义

-

1.13.2.2二、经济增长的主要因素

-

1.13.3第二节 哈罗德-多马经济增长模型

-

1.13.3.1一、模型框架

-

1.13.3.2二、经济增长的动态路径

-

1.13.4第三节 新古典增长模型

-

1.13.4.1一、集约形态的总量生产函数

-

1.13.4.2二、新古典增长模型的基本框架

-

1.13.4.3三、储蓄率变动的影响

-

1.13.4.4四、劳动力增长率变动的影响

-

1.13.4.5五、资本的黄金律水平

-

1.13.4.6六、技术进步对经济增长的影响

-

1.14参考文献

1

宏观经济学

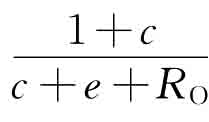

,即法定存款准备金率的倒数,一般性货币乘数为Kmm=

,即法定存款准备金率的倒数,一般性货币乘数为Kmm= 。可见,e越大,货币乘数越小;反之,则货币乘数越大。如果中央银行希望减少货币供应量,那么可以提高法定存款准备金率;反之,通过降低该比率来增加货币供应量。另一方面,法定存款准备金率对商业银行贷款业务的实际成本也产生了重要的影响,准备率越高,实际成本越高;反之,实际成本越低。

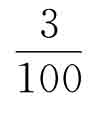

。可见,e越大,货币乘数越小;反之,则货币乘数越大。如果中央银行希望减少货币供应量,那么可以提高法定存款准备金率;反之,通过降低该比率来增加货币供应量。另一方面,法定存款准备金率对商业银行贷款业务的实际成本也产生了重要的影响,准备率越高,实际成本越高;反之,实际成本越低。 ×100%=3%,表面上看,每元存款商业银行可以获得5%的利差,实际上利差只有3%。当然如果中央银行向准备金账户支付利息,会使实际利差提高。接着上例,央行支付的利率假定为2%,那么,商业银行的实际收益率就是:

×100%=3%,表面上看,每元存款商业银行可以获得5%的利差,实际上利差只有3%。当然如果中央银行向准备金账户支付利息,会使实际利差提高。接着上例,央行支付的利率假定为2%,那么,商业银行的实际收益率就是: ×2=20),贴现率就是

×2=20),贴现率就是 ×100%=2.04%,这是两个月利率,如果换算成年利率就是12.24%。

×100%=2.04%,这是两个月利率,如果换算成年利率就是12.24%。