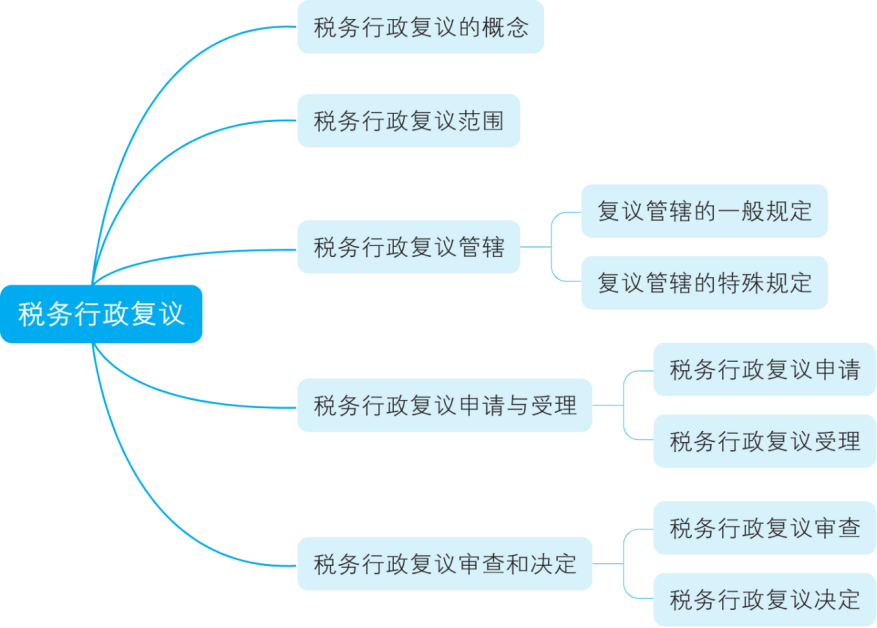

税务行政复议,是指纳税人和其他税务当事人对税务机关的税务行政行为不服,依法向上级税务机关提出申诉,请求上一级税务机关对原具体行政行为的合理性、合法性做出审议;复议机关依法对原行政行为的合理性、合法性作出裁决的行政司法活动。实行税务行政复议制度的目的是维护和监督税务机关依法行使税收执法权,防止和纠正违法或者不当的税务具体行政行为,保护纳税人和其他当事人的合法权益。

为进一步发挥行政复议解决税务行政争议的作用,2010年2月10日国家税务总局令第21号公布了《税务行政复议规则》,有效地防止和纠正了违法的或者不当的行政行为,监督和保障税务机关依法行使职权,保护公民、法人和其他组织的合法权益。

二、税务行政复议范围

纳税人及其他当事人(以下简称申请人)认为税务机关(以下简称被申请人)的具体行政行为侵犯其合法权益,可依法向税务行政复议机关申请行政复议。税务行政复议机关(以下简称复议机关),是指依法受理税务行政复议申请,对具体行政行为进行审查并作出行政复议决定的税务机关。

(一)可以申请行政复议的行政行为

申请人对税务机关下列具体行政行为不服的,可以提出行政复议申请:

(1)征税行为,包括确认纳税主体、征税对象、征税范围、减税、免税、退税、抵扣税款、适用税率、计税依据、纳税环节、纳税期限、纳税地点和税款征收方式等具体行政行为,征收税款、加收滞纳金,扣缴义务人、受税务机关委托的单位和个人作出的代扣代缴、代收代缴、代征行为等。

(2)行政许可、行政审批行为。

(3)发票管理行为,包括发售、收缴、代开发票等。

(4)税收保全措施、强制执行措施。

(5)行政处罚行为:

①罚款;

②没收非法财物和违法所得;

③停止出口退税权。

(6)不依法履行下列职责的行为:

①开具、出具完税凭证;

②行政赔偿;

③行政奖励;

④其他不依法履行职责的行为。

(7)资格认定行为。

(8)不依法确认纳税担保行为。

(9)政府公开信息工作中的具体行政行为。

(10)纳税信用等级评定行为。

(11)通知出入境管理机关阻止出境行为。

(12)其他行政行为。

(二)可以一并申请行政复议的规范性文件

申请人认为税务机关的具体行政行为所依据的下列规定不合法,对具体行政行为申请行政复议时,可以一并向复议机关提出对该规定(不含规章)的审查申请:

(1)国家税务总局和国务院其他部门的规定;

(2)其他各级税务机关的规定;

(3)地方各级人民政府的规定;

(4)地方人民政府工作部门的规定。

申请人对具体行政行为提出行政复议申请时不知道该具体行政行为所依据的规定的,可以在行政复议机关作出行政复议决定以前提出对该规定的审查申请。

三、税务行政复议管辖

(一)复议管辖的一般规定

(1)对各级税务局的具体行政行为不服的,向其上一级税务局申请行政复议。

(2)对计划单列市税务局的具体行政行为不服的,向国家税务总局申请行政复议。

(3)对税务所(分局)、各级税务局的稽查局的具体行政行为不服的,向其所属税务局申请行政复议。

(4)对国家税务总局的具体行政行为不服的,向国家税务总局申请行政复议。对行政复议决定不服的,申请人可以向人民法院提起行政诉讼,也可以向国务院申请裁决。国务院的裁决为最终裁决。

(二)复议管辖的特殊规定

(1)对两个以上税务机关以共同的名义作出的具体行政行为不服的,向共同上一级税务机关申请行政复议;对税务机关与其他行政机关以共同的名义作出的具体行政行为不服的,向其共同上一级行政机关申请行政复议。

(2)对被撤销的税务机关在撤销以前所做出的具体行政行为不服的,向继续行使其职权的税务机关的上一级税务机关申请行政复议。

(3)对税务机关作出逾期不缴纳罚款加处罚款的决定不服的,向作出行政处罚决定的税务机关申请行政复议。但是对已处罚款和加处罚款都不服的,一并向作出行政处罚决定的税务机关的上一级税务机关申请行政复议。

申请人向具体行政行为发生地的县级地方人民政府提交行政复议申请的,由接受申请的县级地方人民政府依法予以转送。

四、税务行政复议申请与受理

(一)税务行政复议申请

申请人可以在知道税务机关作出具体行政行为之日起60日内提出行政复议申请。因不可抗力或者被申请人设置障碍等原因耽误法定申请期限的,申请期限的计算应当扣除被耽误时间。

申请人对复议范围中征税行为不服的,应当先向复议机关申请行政复议,对行政复议决定不服的,可以再向人民法院提起行政诉讼。

申请人按前述规定申请行政复议的,必须依照税务机关根据法律、行政法规确定的税额、期限,先行缴纳或者解缴税款及滞纳金,或者提供相应的担保,方可在实际缴清税款和滞纳金后或者所提供的担保得到作出具体行政行为的税务机关确认之日起60日内提出行政复议申请。

申请人对复议范围中税务机关作出的征税行为以外的其他具体行政行为不服的,可以申请行政复议,也可以直接向人民法院提起行政诉讼。

申请人对税务机关作出逾期不缴纳罚款加处罚款的决定不服的,应当先缴纳罚款和加处罚款,再申请行政复议。

申请人申请行政复议,可以书面申请,也可以口头申请。书面申请的,可以采取当面递交、邮寄、传真或者电子邮件等方式提出行政复议申请。口头申请的,复议机关应当当场制作行政复议申请笔录,交申请人核对或者向申请人宣读,并由申请人确认。

(二)税务行政复议受理

复议机关收到行政复议申请后,应当在5日内进行审查,决定是否受理。对符合规定的行政复议申请,自行政复议机构收到之日起即为受理,应当书面告知申请人。对不符合规定的行政复议申请,决定不予受理,并书面告知申请人。对不属于本机关受理的行政复议申请,应当告知申请人向有关行政复议机关提出。复议机关收到行政复议申请以后未按照规定期限审查并作出不予受理决定的,视为受理。

对应当先向复议机关申请行政复议,对行政复议决定不服再向人民法院提起行政诉讼的具体行政行为,复议机关决定不予受理或者受理以后超过行政复议期限不作答复的,申请人可以自收到不予受理决定书之日起或者行政复议期满之日起15日内,依法向人民法院提起行政诉讼。

申请人向复议机关申请行政复议,复议机关已经受理的,在法定行政复议期限内申请人不得向人民法院提起行政诉讼;申请人向人民法院提起行政诉讼,人民法院已经依法受理的,不得申请行政复议。

五、税务行政复议审查和决定

(一)税务行政复议审查

行政复议机关审理行政复议案件,应当由2名以上行政复议工作人员参加。行政复议工作人员应当具备与履行行政复议职责相适应的品行、专业知识和业务能力。税务机关中初次从事行政复议的人员,应当通过国家统一法律职业资格考试取得法律职业资格。

对重大、复杂的案件,申请人提出要求或者行政复议机关认为必要时,可以采取听证的方式审理。听证应当公开举行,但是涉及国家秘密、商业秘密或者个人隐私的除外。行政复议听证人员不得少于2人,听证主持人由行政复议机构指定。听证应当制作笔录,申请人、被申请人和第三人应当确认听证笔录内容。第三人不参加听证的,不影响听证的举行。

行政复议机关应当全面审查被申请人的具体行政行为所依据的事实证据、法律程序、法律依据和设定的权利义务内容的合法性、适当性。

申请人在行政复议决定作出以前撤回行政复议申请的,经行政复议机关同意,可以撤回。申请人撤回行政复议申请的,不得再以同一事实和理由提出行政复议申请。但是,申请人能够证明撤回行政复议申请违背其真实意思表示的除外。

行政复议期间被申请人改变原具体行政行为的,不影响行政复议案件的审理。但是,申请人依法撤回行政复议申请的除外。

行政复议机关审查被申请人的具体行政行为时,认为其依据不合法,本机关有权处理的,应当在30日内依法处理;无权处理的,应当在7日内按照法定程序逐级转送有权处理的国家机关依法处理。处理期间,中止对具体行政行为的审查。

(二)税务行政复议决定

(1)复议机关责令被申请人重新作出具体行政行为的,被申请人不得作出对申请人更为不利的决定;但是复议机关以原具体行政行为主要事实不清、证据不足或适用依据错误决定撤销的,被申请人重新作出具体行政行为的除外。

(2)复议机关责令被申请人重新作出具体行政行为的,被申请人应当在60日内重新作出具体行政行为;情况复杂、不能在规定期限内重新作出具体行政行为的,经复议机关批准,可以适当延期,但是延期不得超过30日。

(3)申请人对被申请人重新作出的具体行政行为不服的,可以依法申请行政复议,或者提起行政诉讼。

(4)被申请人不按照规定提出书面答复,提交当初作出具体行政行为的证据、依据和其他有关材料的,视为该具体行政行为没有证据、依据,决定撤销该具体行政行为。

复议机关应当自受理申请之日起60日内作出行政复议决定。复议机关作出行政复议决定,应当制作行政复议决定书,并加盖印章。行政复议决定书一经送达、即发生法律效力。