-

1 视频

-

2 章节测验

(一)销项税额的计算:一般销售方式下的销售额

特殊销售方式下的销售额

(二)进项税额的计算:准予从销项税额中抵扣的进项税额

不得从销项税额中抵扣的进项税额

(三)应纳税额的计算:

(三)应纳税额的计算:

1.计算应纳税额的时间限定

2.计算应纳税额时进项税额不足抵扣的处理

3.扣减发生期进项税额的规定

4.销货退回或折让的税务处理

5.向供货方取得返还收入的税务处理

6. 一般纳税人注销时进项税额的处理

7.金融机构开展个人实物黄金交易业务增值税的处理

8.境外单位或者个人在境内提供应税服务,在境内未设有经营机构的税务处理

概述

概念:纳税义务人销售货物或者提供应税劳务,按照销售额和规定的税率计算并向购买方收取的增值税税额。

计算公式:销项税额=销售额×试用税率

释义:销项税额是由购买方支付的税额,对于属于一般纳税人的销售方来说,在没有抵扣其进项税额前,销售方收取的销项税额还不是其应纳增值税税额。销项税额的计算取决于销售额和适用税率两个因素。需要指出的是,增值税是价外税,公式中的“销售额”必须是不包括收取的销项税额的销售额。

销售额

概念:销售额是指纳税人销售货物或者提供应税劳务向购买方收取的全部价款和价外费用,但是不包括收取的销项税额。

价外费用:包括价外想购买方收取的手续费、补贴、基金、集资费、返还利润、奖励费、违约金、滞纳金、延期付款利息、赔偿金、代收款项、包装费、包装物租金、储备费、优质费、运输装卸费以及其他各种性质的价外收费。

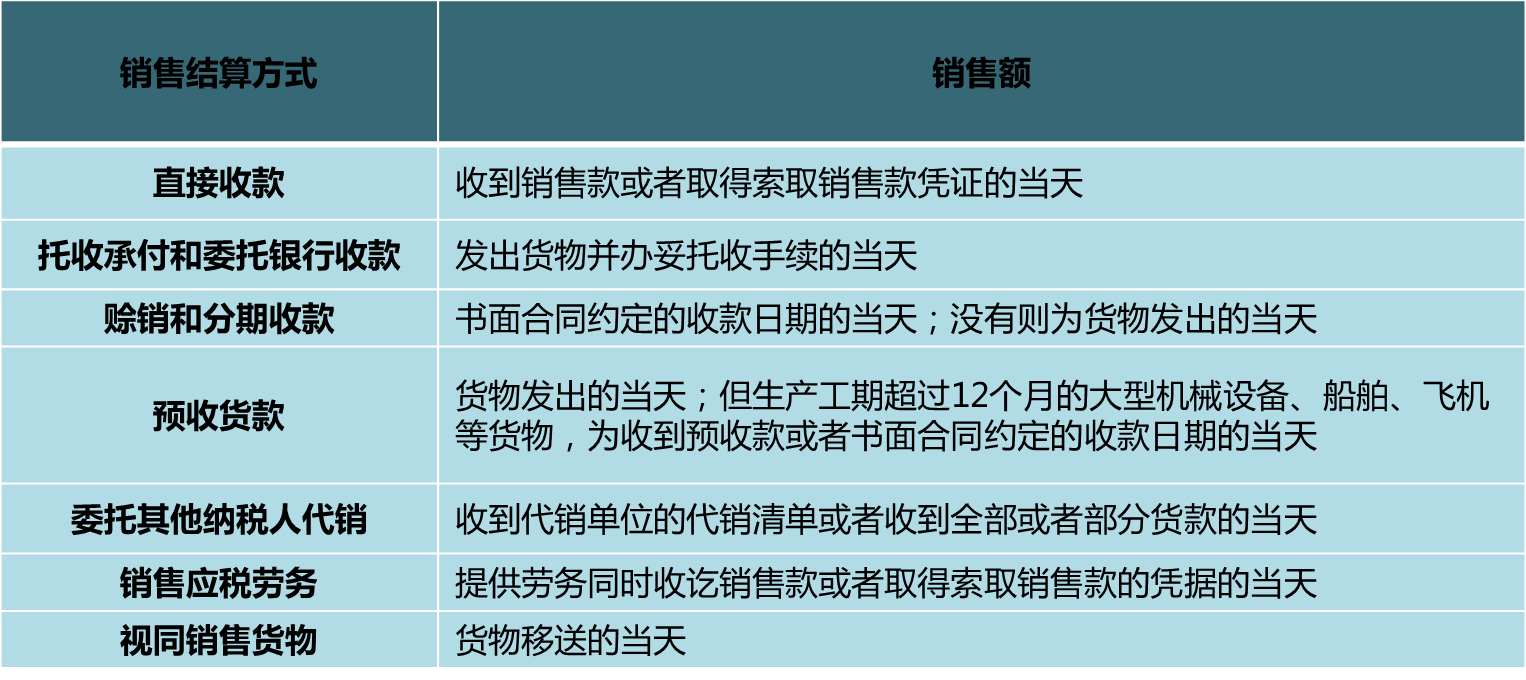

销售结算方式